グッドエフェクト税理士法人 > 記事一覧 > 遺産分割協議書の作成から法務局に提出するまでの手順

遺産分割の流れの中で、中心的な位置づけにあるものとして遺産分割協議が挙げられます。

遺言書がある場合や、相続人が一人だけの場合には遺産分割協議書は不要ですが、遺言書がない場合には遺産分割協議により、その相続財産を相続人等で分割することになります。

さて、遺産分割協議書の作成にあたってどのような手順があるでしょうか?

ここでは、協議がまとまることを前提として、遺産分割協議書の作成の手順を紹介します。

関連記事:相続財産はどう分ける?遺産分割から相続登記までの流れ

相続の開始があった場合は、まず遺産分割協議に参加する相続人を確定する必要があります。

そのために、まず、被相続人が生まれてから亡くなるまでのすべての戸籍謄本を入手しなければなりません。

戸籍謄本にはいくつかの種類があって、通常、戸籍謄本といえば、「戸籍全部事項証明書」を指しますが、相続では被相続人の除籍謄本(除籍簿に移された戸籍の謄本のこと)や改正原戸籍謄本(省令等などで戸籍の様式が改製されたもの)も必要です。

集めた戸籍の情報などから家系図を作成し、遺産分割協議に参加すべき相続人の範囲を確定させます。

これが遺産分割協議に参加すべき人の特定です。

ここで1人でも協議に参加していないと協議のやり直しをしなければなりません。

そして、相続財産の範囲も確定させます。

原則として、相続開始時に被相続人の財産に属する経済的価値のあるものすべてが相続財産となります。

遺産分割協議の対象とならない相続財産は、仏壇や墓地などに限られます。

なお、遺産分割協議の後で相続財産が見つかった場合には、再度遺産分割協議をしなければならなくなります。

次に、被相続人が残した遺言書はあるかどうかを確認します。

遺言書で遺産分割の方法が決められている場合には、その指定のとおりに遺産を分割することとなり、遺産分割協議は必要ありません。

相続人の範囲と遺産の範囲が確定し、遺言書がない場合には遺産分割協議に入ります。

具体的に誰がどの遺産を相続するのかということを相続人同士で話し合います。

協議といっても、常に全員が一堂に会す必要はなく、電話やメールなどでも問題ありません。

例えば、被相続人が生前に話していたことや被相続人への貢献をもとに、誰か一人が分割内容を提案し、他の相続人が合意したり、代案を提供したりして決めていくという方法が考えられます。

遺産の中に不動産があった場合には、基本的には遺産分割時の価格、つまり時価で評価することとされています。

不動産には相続税評価額や固定資産税評価額等さまざまな評価基準がありますが、時価変動がある不動産だけでなく、株式等も時価で評価することとなります。

したがって、遺産の範囲に不動産等時価が変わるものがある場合には、予め、査定の検討も必要となります。

このように、遺産によっては専門家の意見等も参考にしながら、遺産分割協議を詰めていくわけです。

遺産分割協議でまとまった結果を書面にしたものが遺産分割協議書です。

相続人が互いに近くに住んでいる場合には、遺産分割協議書に相続人全員の署名押印して遺産分割協議書を作成します。

しかし相続人の数が多く、かつ、互いに遠方住んでいるときなどには、遺産分割協議書よりも遺産分割協議証明書のほうがよいでしょう。

遺産分割証明書とは、それぞれの相続人分の遺産分割証明書です。

すべての相続人の遺産分割証明書を合わせることで、遺産分割の協議が成立したことになります。

したがって、遺産分割証明書では相続人全員が連名で署名捺印をしなくてもよいのですが、すべての相続人の証明書がそろって遺産分割協議書と同じ効力を持ちます。

遺産分割協議書では相続人がそれぞれ原本を1通ずつ持ちますが、遺産分割協議証明書は、原則として代表者しか原本を持たないため、各相続人が相続手続をする場合は、遺産分割協議書の方が使いやすいでしょう。

なお協議書や証明書の捺印は実印でないと預金相続などの手続きができない場合がありますので注意しましょう。

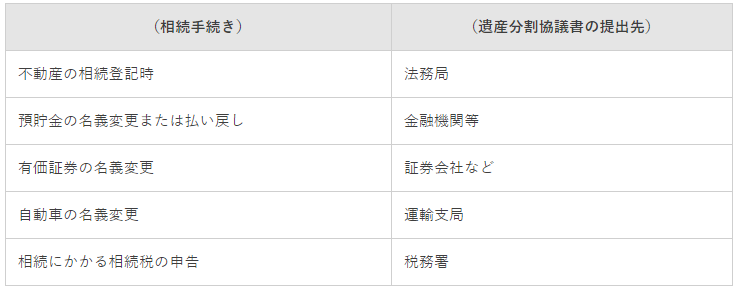

できあがった遺産分割協議書は、遺産分割により取得した相続財産について、次の手続きの時に添付します。

それぞれの手続きにおいては、印鑑証明や戸籍謄本など必要な書類が細かく定められています。

また、相続登記手続の際などには原本である遺産分割協議書の提出が求められますが、原本還付手続をして必ず原本が手元に戻るようにします。

なお、遺産分割協議には期限といったものはありませんが、相続税が発生する場合には相続の開始があったことを知った日の翌日から起算して10ヶ月以内の申告が求められます。

相続税の申告書は非常に多くの資料を必要とするため、税理士等に依頼してもある程度の作成期間は必要です。

相続税では、「未分割」のまま申告する方法もあります。

しかし、配偶者の税額軽減や小規模宅地等の特例など課税の特例を利用できず、一時的に多額の税金を支払うことになります。

ここまでのポイントをまとめますと、

となります。

2017年には法定相続情報証明制度ができました。

それまでは冒頭で述べた数々の戸籍について相続登記や名義変更の度準備する必要がありましたが、この制度によって毎回被相続人の戸籍をすべて集めなくとも法定相続人が誰で各法定相続人は被相続人とそれぞれどんな関係なのかという情報を一覧にした図を利用できるようになりました。

要するに、戸籍謄本の収集は最初の1回だけで済むようになったのです。

法定相続情報証明制度を利用するためには法務局への申請が必要となりますが、法定相続情報証明制度で相続に伴う名義変更が容易になったといえます。