グッドエフェクト税理士法人 > 記事一覧 > 不動産相続の課税対象や計算方法、注意点は?

相続において、財産の評価で大きな差がつくのが株と不動産だといわれています。

一口に不動産といっても、土地や建物以外にもなにかあるのでしょうか?

ここでは、相続税の対象となる不動産について解説し、相続税の計算方法についても簡単に触れていきます。

関連記事:相続税まるわかり|税率や基礎控除の計算方法から土地・不動産の相続まで

相続税の対象となる不動産には土地や建物があります。

土地には田んぼや畑、宅地以外に山林や原野牧場、池沼などに加え、借地権や地上権などの権利も不動産の範囲に含まれます。

また、建物では家屋や構築物だけでなく広告塔(看板)なども含まれます。

被相続人が所有権を持っていた土地は相続税の対象となります。

また、相続税の対象となる土地には、土地そのものではなくても、相続税の評価においては土地と同等の価値があるとされる「土地の上に存する権利」も含まれます。

なお、相続税法には非課税財産といって相続税の対象にならない財産があります。

その中に、墓地や仏壇などが含まれています。

ですので、一般に墓地や仏壇を相続しても相続税はかかりません。

家屋、倉庫、駐車場設備、マンション・アパートなどの物件、非課税となるもの以外、被相続人の所有する建物はすべて相続税の対象となると考えられます。

建物は、普段生活する家屋だけでなく、別荘や賃貸にしている建物、建築中の建物など、たとえ空き家になっていても課税の対象となります。

但し、法人の所有するものは相続税の対象とはなりません。

対象となる財産が確定したとして、相続税を計算するにはいくつかのステップがあります。

不動産であってもその他の財産であっても基本的な計算の流れは変わりません。

計算ステップを大きく2つに分けると、

となります。

課税の対象となる遺産の総額を求め、個々の相続人の税額を計算していきます。

実は、上記①も②もそれぞれ多くのことを考慮して計算していきますが、ここではその概要を説明していきます。

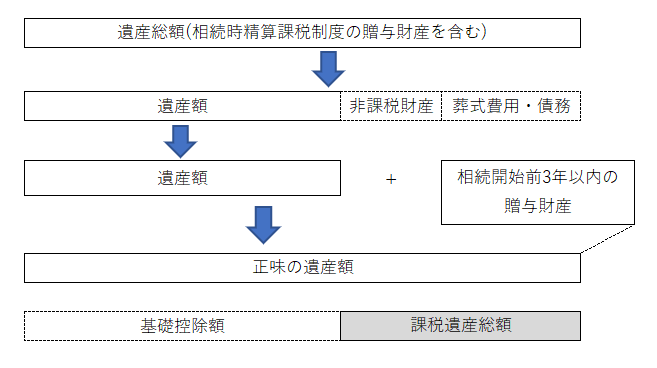

まず、①の相続税の課税対象となる課税遺産総額の求め方はつぎのとおりです。

課税遺産総額は、特別な贈与財産も加算しますが、葬式費用や債務は除外し、基礎控除額を控除して求めます。

基礎控除額は、【3,000万円+600万円×法定相続人の数】で求めます。

対象となる遺産が不動産でも株式でも個々の評価以外は同じ計算となります。

参考:国税庁 財産を相続した時

次に、②課税遺産総額から各人の相続税額の計算をします。

まず、課税遺産総額を法定相続分どおりに取得したものと仮定して、各法定相続人別に相続税を一旦求め、その税額を合計します。

これを「相続税の総額」といいます。

この相続税の総額を、各相続人などが「実際に取得した正味の遺産額の割合」に基づき、各人の相続税を求めます。

最後に、配偶者の税額軽減のほか、各種の税額控除を差し引いて、実際に納める税額を計算します。

ここでは2度相続税の計算をしていて複雑になっています。

これは、もともと相続税には相続によって取得した財産を対象として課税する「遺産取得税」という考え方がありました。

これに対して「財産税」という考え方があり、これは被相続人の財産を対象として課税する考え方です。

1958年以降、わが国はこの2つの考え方を合わせ持つ「法定相続分課税方式」という計算方式を採用してきたのです。

遺産取得税方式と遺産税方式との考え方を併用しているため、計算がとても複雑になってしまったのです。

不動産を相続した場合に、他の財産と異なる点はその評価です。

それは、その財産の評価額が適正であるかどうかは、相続税に直接影響するからです。

相続によっては遺産が不動産だけというケースも多いのですが、相続税においては不動産の評価について特徴があり、この不動産の評価方法を税の負担軽減に使うケースが多くみられます。

つまり、不動産の評価については他の財産と異なり、いくつかの特別な評価を国が認めているということです。

上で見てきた、課税遺産総額に含まれる不動産の評価の特徴をいくつか挙げてみましょう。

土地の評価は「相続税評価額」に基づき、建物の評価は「固定資産税評価額」に基づきます。

また相続税において、土地は路線価方式か倍率方式によって評価されます。

どちらの方式とするかはその土地の所在地によって決まっており、一般に都市部は路線価方式を、農村部は倍率方式になっています。

路線価方式または倍率方式によって評価された土地の価額を相続税評価額といいます。

一般に土地を取得するには時価で買い取りしますが、相続税評価額は時価の80%程度といわれています。

同様に、建物の取引においても一般には時価で取引されますが、相続においては時価の70%程度となります。

賃貸にしている不動産の評価 保有不動産を賃貸にしている場合には、さらに評価が下がります。

建物を賃貸にしている場合には、その土地は「貸家建付地」と呼ばれ、定められた借地権割合と貸家権割合30%を乗じた割合が減額できます。

借地権割合が70%、貸家権割合30%の場合には、自宅用地に比べ評価額は79%(1-70%×30%)になります。

一定の条件により評価額が最大80%減額されることもあります。

租税特別措置法に規定される「小規模宅地等の特例」という課税価格の計算の特例があります。

被相続人と生計を一にしていた等の条件や面積要件等もありますが、一般の居住用の宅地であると相続税評価額での評価から80%減額されることがあります。

いかがでしたでしょうか?

ここまでのポイントをまとめますと、

となります。