グッドエフェクト税理士法人 > 記事一覧 > 現金に相続税はかかる?注意点などを解説

相続によって、預金、不動産や株式を取得する場合、預貯金であれば預金通帳や証書、不動産であれば登記簿謄本や株式配当金計算書等々の証拠書類があります。

しかしながら、現金はどうでしょうか?

ここでは、相続の際の現金の取り扱いについて解説します。

関連記事:相続税まるわかり|税率や基礎控除の計算方法から土地・不動産の相続まで

普段の生活において、現金と預貯金を全く別のものとして意識することはあまりないと思います。

最近はカードや電子マネーも発達し、財布の中に多額の現金があることは少ないのですが、中にはまとめて預金を現金化して自宅に保管というケースもあります。

したがって、現金に一番近い財産というのが預貯金ですが、相続においてはどのように違うのでしょうか?

預貯金は、法的には金融機関等に対する預貯金の払戻請求権という債権となります。

これに対し、現金は債権ではなく、手元にある「金銭」です。

遺言書があり、現金の相続について触れている場合は、原則そのとおりに分割します。

預貯金と現金との違いは債権かそうでないかということになりますが、遺産分割に違いはあるのでしょうか?

現金は、遺産分割によってはじめて個別の具体的相続分が定まるものとされています。

また、近年の判例によって、預貯金については相続分に応じて分割されることはなく、遺産分割の対象となるとされました。

したがって、現金・預貯金ともに、遺産分割協議によって相続分を決めなければならない財産なのです。

現金は、相続財産の中では一番その価値が明確にわかる財産でしょう。

現金を相続した場合は、その有り高をそのまま申告し、他の遺産と変わることなく計算することとなります。

ここで、預貯金なら金融機関を調べればわかりますが、現金そのものは申告しなくてもわからないのではと思われる方がいるかもしれません。

タンス預金や貸金庫にしまっていた現金などはどうでしょうか?

これらは、すべて申告しなければなりません。

それはたとえ、申告しなくても税務署ではおおよその見当はつくためです。

税務署では相続税の申告書が提出された後、国税総合管理システム(KOKUZEI SOUGOU KANRI、略称KSKシステム)で調査をすることがあります。

このKSKシステムとは、国税庁事務管理センターと国税庁、国税局、税務署をネットワークで結ぶ全国規模のシステムで、納税者の申告に関する全情報を一元的に管理する大規模なシステムです。

KSKシステムには、納税者が過去に提出した申告データだけでなく、過去の収入状況等様々な情報が備わっており、あらゆる角度から分析比較できるのです。

税務署で相続税申告後に被相続人の預貯金の過去履歴を調べると、預金が現金化されていることなどはすぐにわかります。

強いて言えば、かなり昔から保管され続けてきたような現金の場合には、税務署でも見つけることは困難となりますが、相続人でもその現金を見つけることは困難な可能性が高いです。

では、被相続人の現金を隠して申告しなかった場合、どのようなことが起こるでしょうか?

現金だけに限りませんが対象となる財産について、申告漏れがあった場合などには、延滞税や加算税が課税され、本来支払う必要のなかった多くの税金を支払うこととなります。

国税のうち、相続税等いわゆる本税以外のものを附帯税といいますが、これらはいわゆるペナルティであり、税率が非常に高いのが特徴です。

相続税の納付期限(相続の開始があったことを知った日から10ヵ月)までに税金を納付しなかった場合に発生するのが延滞税です。

(上記、いずれも2019.12.30時点の率となります。)

参考:国税庁 延滞税の計算方法

相続税の加算税については、過少申告加算税(当初の申告について申告漏れがあった場合)、無申告加算税(期限後に申告をした場合など)、重加算税(仮装・隠ぺいがあった場合)があり、これらは一種の行政制裁的な性格をもつ税金です。

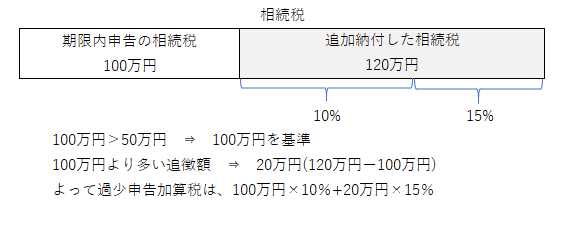

例えば、過少申告加算税は追加納付した本税に対し、10%が課せられますが、追加納付額が「期限内に申告した税金」と「50万円」とを比べて、いずれか多い金額を超える部分に対しては、15%が課せられます。

無申告加算税の場合は、納付した本税(相続税)に対し15%であり、納付した本税が50万円超の場合はその部分は20%に税率が上がります。

さらに、重加算税とは、相続人が課税を免れようと、改ざん、偽造、変造、虚偽の表示、破棄又は隠匿をしたり、架空の債務を作ったりした場合に課せられるペナルティです。

隠ペいや偽装といった悪質な申告納税義務違反に対して、特に重い経済的負担を課したものです。

不正な手段によって申告・納税の秩序維持を乱したことに課せられる重加算税の税率は、過少申告加算税の基礎となる税額の35%、無申告加算税の基礎となる税額の40%となっています。

ここまでのポイントをまとめますと、

となります。

相続税の申告期限内に税務署から送られる「相続税についてのお尋ね」には、不動産などとともに金融資産の状況を記載することになっています。

このお尋ねの回答に現金を記載したのに、申告書に現金を記載しないとなると明らかに申告漏れとなります。

申告漏れ、所得隠しなどさまざまな言い回しがありますが、結果的に課税財産だと知りながら申告しなければ、間違いなくそれは違法となるので注意が必要です。