【相続税計算例あり】基礎控除や遺産総額など徹底解説!

記事一覧

相続税の計算は複雑だという声をよく聞きます。

確かに計算のステップは他の税法と比べると長いように思えますが、所得税や住民税のように毎年計算するものではない上、財産の種類や個々の相続の状況がそれぞれ違いますのである程度は仕方ありません。

しかし、全体像をつかみそれぞれのステップで「ここでは何を計算している」ということがわかれば、相続税額の算出までが少しずつ見えてきます。

まずは全体像の理解から早速見てみましょう。

相続税はなぜ複雑なのか?

相続税とは、財産を相続した人にかかる税金です。

計算過程が複雑なのはその歴史にあります。

そもそも相続税には、遺産全体に課税する「遺産課税方式」という考え方と、遺産を取得した人に対し、その取得した遺産に課税する「遺産取得課税方式」という考え方の2パターンがあります。

この2つの方式にはそれぞれ長所や短所があるのですが、わが国の相続税が始まった明治38年においては前者の遺産課税方式を採用していました。

その後、第二次世界大戦後には後者の遺産取得課税方式に転換したのですが、昭和33年には2つの方式を基に「法定相続分課税方式」を採用することとし現在に至っています。

法定相続分課税方式とは、被相続人の遺産の総額を基にしていったん法定相続分で税額の総額を算出した後、その税額の総額を各相続人の取得した財産の割合で按分して個々の相続税額を決める方法です。

荒っぽく言えば、仮の税金を求め合計したものを本来の取得割合で計算し直すイメージです。

現行の法定相続分課税方式は、遺産の分割の仕方により相続税が変わる遺産取得税方式と被相続人の遺産総額を課税対象とする遺産税方式を併用するものであるため、二回税額の計算を行うこととなり、計算のステップが長くなっているといえます。

相続税の計算の流れ

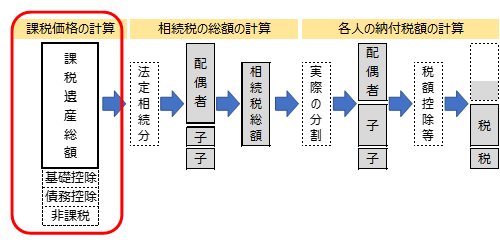

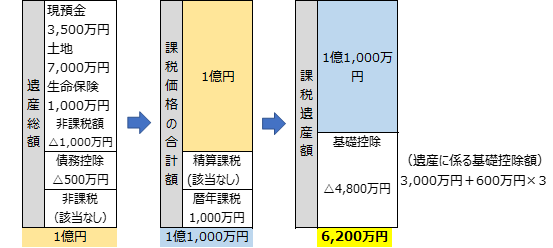

現在、採用されている相続税のステップの概略を表したものが上の図です。

なお、図では相続人は配偶者と子ども2人の場合を想定しています。

相続税の計算ステップは大きく分けて3つです。

課税価格の計算 相続税の総額の計算 各人の納付税額の計算 ここでは、赤枠部分である課税価格の計算について解説し、最後に課税遺産総額計算のシミュレーションをしてみましょう。

課税価格の計算

相続税の課税価格を計算するステップをさらに細かく見ると次のようになっています。

上図をもとに3つのステップに分けて考えます。

被相続人の財産だけでなく借入金や墓地等にいたるまですべての財産を調査します。

正味課税遺産とは、現金・預貯金、土地、建物、有価証券、その他の財産、生命保険金などの合計額から、借入金や未払金のようなマイナスの財産、墓地や仏壇などは引いて考えます。

生命保険金は民法上の相続財産ではありませんが、相続税の計算においては相続財産とみなされ「みなし相続財産」と呼ばれており、非課税限度額が設定されています。

次に、相続税の課税価格には次の2つを加えます。

- 相続時精算課税に係る贈与財産

- 相続開始前3年以内の暦年贈与財産

これらは、支払った贈与税がある場合には後に差し引かれます。

いずれも贈与税の対象となった財産で一定のものが相続税の計算に加えられます。

最後に、基礎控除額を差し引きます。

- 基礎控除額 = 3,000万円 + 600万円 × 法定相続人の数

ここで重要なキーワードとなるのが法定相続人の数です。

人数を間違えると影響が大きいので注意しましょう。

法定相続人とは民法に定められている相続人のことで、相続を放棄した人がいる場合であってもその放棄がなかったものとして扱います。

また、被相続人に養子がいた場合には、法定相続人に含めることができる養子の数を次のとおり定めています。

- 被相続人に実子がいる場合………養子のうち1人まで

- 被相続人に実子がいない場合……養子のうち2人まで

ただし、養子でも特別養子や連れ子養子などは実子として取り扱います。

相続税の計算シミュレーション

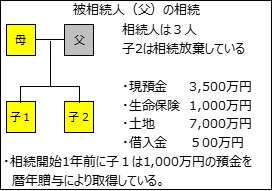

では上記の内容を元に次のサンプルについて「課税遺産総額」の計算をしてみましょう。

例として図のような相続を取り上げます。

まず、生命保険金の非課税限度額や基礎控除額の計算に必要となる法定相続人の数を確認します。

ここでは3名(母、子1、子2)となります。

子2は相続放棄をしていますが、放棄がなかったものとして法定相続人の数を求めるため、カウントされます。

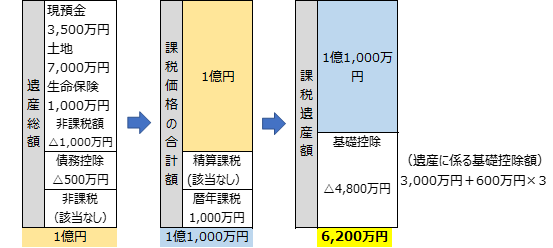

次に、正味課税遺産額を求めます。

現預金、生命保険、土地はいずれもプラスの財産ですが、借入金はマイナスの財産です。

また、生命保険金には非課税限度額がありますので、生命保険金のうち非課税となる額を計算します。

子2は相続放棄したとありますが、この場合の法定相続人の数は3人となります。

したがって、生命保険から控除できる非課税金額は、1,500万円(=500万円×3となります。)

よって、1,000万円の生命保険金についてはすべて非課税となります。

したがって、プラスの財産が1億500万円であり、マイナスの財産は借入金500万円ですので、正味課税遺産はちょうど1億円となります。

さらに、課税価格の合計額を求めるには贈与により取得した財産のうち一定のものを加算します。

この例の場合は、暦年課税として相続開始1年前に子1が取得した預金1,000万円を加算し、1億1,000万円となりました。

最後に、基礎控除を差し引きます。

基礎控除は図のように、法定相続人の数3を用いて4,800万円となるため、課税遺産額は6,200万円となります。

この後、相続税の総額の計算を経て、相続人等の送付すべき相続税額の計算によって相続人の支払うべき相続税額が計算されます。

まとめ

ここまでのポイントをまとめますと、- 相続税の計算は法定相続分課税方式に基づき税額を2回計算する過程があるので計算が複雑である。

- まず課税の対象となる遺産額を求め、相続税の総額を計算し、その後各相続人の納付すべき相続税額を求めるという大きく分けて3ステップある。

- 課税価格の合計額を求めるときは、一定の贈与財産を加算して計算する。

となります。

今回は触れませんでしたが、個々の財産によって減額評価したり、特例を適用したりと、遺産総額の時点でかなり金額が低くなるケースもあります。

計算の基礎がわかれば、特例計算がどこで使えるのかがさらに知りたくなるかもしれません。