【相続税の基礎控除】配偶者はどう関係する?配偶者の税額軽減方法とは

記事一覧

相続税の計算方法を理解するうえで、相続税の基礎控除は必ず押さえておきたい知識です。

また、配偶者には長年連れ添った関係性に配慮して相続税の軽減が定められています。

配偶者にはどのような税額軽減があるのでしょうか。

詳しくみていきましょう。

相続税の基礎控除とは

相続税の基礎控除とは全ての被相続人が適用できる相続税の控除です。

基礎控除は3,000万円+法定相続人×600万円で算出します。

例えば、法定相続人が3人の場合には基礎控除が

4,800万円(3,000万円+3人×600万円)

この基礎控除の範囲内であれば、相続税はかかりません。

しかし、基礎控除の範囲を超える場合であっても、配偶者には特別な控除が用意されています。

次に配偶者に対する相続税の軽減となっている「配偶者控除」についてみていきましょう。

配偶者控除とは

配偶者には基礎控除とは別に「配偶者控除」があります。

配偶者控除は以下の2つのうち大きい方の金額が適用されます。

- 1億6,000万円までの財産取得に課税される相続税

- 法定相続割合までの財産取得に課税される相続税

つまり、配偶者が相続した財産が1億6,000円まで、もしくは法定相続割合までの財産取得であれば相続税はかからないということです。

そのため、かなり大きな財産を取得することがなければ配偶者は相続税がかからないと言って良いでしょう。

配偶者控除の法定相続割合は?

配偶者控除の金額を計算するために配偶者の法定相続割合を知っておく必要があります。

法定相続割合は他の法定相続人との関係性によって異なります。

パターン別の法定相続割合をそれぞれみていきましょう。

①子どもがいる場合

子どもがいる場合、配偶者の法定相続割合は1/2です。

子どもが複数いても配偶者の法定相続割合は1/2で、子どもが1/2を複数で分け合うことになります。

子どもが既に亡くなっている場合でも孫がいれば代襲相続しますので、配偶者の法定相続割合は1/2です。

②子どもがおらず、被相続人の直系尊属(親)がいる場合

子どもがおらず、被相続人の親がいる場合の法定相続割合は配偶者が2/3、直系尊属が1/3です。

両親とも健在の場合は1/3を2人で分け合うこととなります。

③子ども、親がおらず兄弟姉妹がいる場合

子どもや親がおらず兄弟姉妹がいる場合の法定相続割合は配偶者が3/4、兄弟姉妹が1/4です。

兄弟姉妹が複数いる場合は1/4を複数で分け合うことになります。

また、兄弟姉妹が既に亡くなっていても甥・姪が代襲相続しますので、配偶者の法定相続割合は3/4です。

配偶者控除の注意点

配偶者控除ではどのような点に注意をすればよいのでしょうか。

配偶者控除の注意点をみて行きましょう。

内縁関係では適用されない

婚姻関係を行っていないいわゆる内縁関係では配偶者控除は適用されません。そもそも内縁関係の配偶者は法定相続人ではありませんので、遺言等で指定しておかなければ、財産を相続することができません。

また、遺言等で内縁関係の妻(夫)に財産を遺す場合、配偶者または一親等の血族以外の方が相続する場合の相続税の二割加算が適用されます。

内縁関係の方はこのように税制面でのデメリットが多いということは覚えておいた方がよいでしょう。

二次相続も考えて相続する

配偶者控除はかなり大きな金額の控除があるため、相続税を軽減することができます。しかし、配偶者控除があるからと言って、1億6,000万円までの間で配偶者がなるべく多く財産を相続した方がお得かというと必ずしもそうではありません。

配偶者は被相続人と年齢が近いことも多く、すぐに子ども等への相続が発生する可能性が高くなります。

配偶者が相続した後、子どもに相続することを「二次相続」と言います。

二次相続が発生した際には当然配偶者はいませんので、配偶者控除を適用することができません。

そのため、配偶者控除を適用するために一度配偶者が全て相続してしまうと相続財産が一人に大きく偏ってしまいます。

そのあとに相続が発生すると一度に相続する財産が大きくなってしまいます。

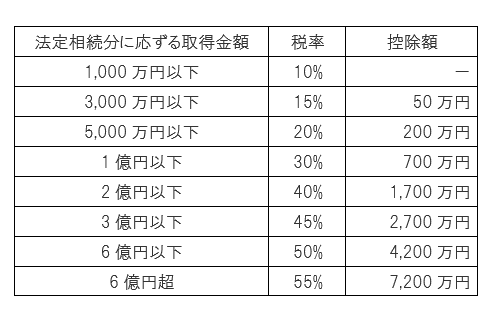

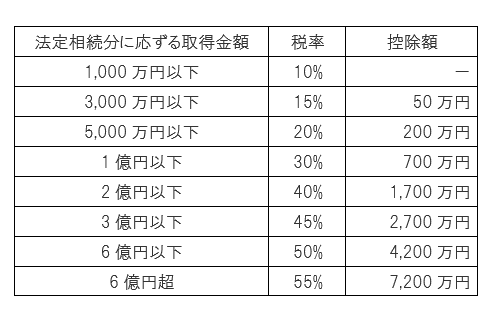

相続税の計算は以下の速算表で行う事ができます。

速算表を見て頂けるとおわかりの通り、財産が多くなればなるほど相続税の税率が高くなっています。

そのため、配偶者控除を適用するために財産が偏ってしまうと二次相続の際により多くの相続税を支払う必要があるということです。

【相続税の速算表】

具体的な事例でご説明します。

【事例】

被相続人:夫

法定相続人:妻・子ども一人

財産:夫・妻ともに1億6,000万円

①配偶者が全ての財産を相続する場合

夫が亡くなった際に配偶者控除を適用するとします。

妻が受け取った時点では配偶者控除が適用できるため、相続税はかかりません。

一方、妻が亡くなった際の二次相続では夫と妻が保有していた財産を全て合計した状態になりますので、3億2,000万円の財産を子ども一人で相続する場合の相続税は1億80万円です。

一次相続の負担はないものの、二次相続で大きな負担がかかることがわかります。

②法定相続割合通り相続した場合

一次相続では配偶者には配偶者控除を適用することで相続税はかかりません。

子どもが全財産の50%となる8,000万円の財産を受け取ることになりますので、1,070万円の相続税がかかります。

二次相続では子どもは法定相続人が一人となり1億6,000万円の財産を相続することになります。

1億6,000万円の財産を一人で相続した場合の相続税は3,260万円です。

一次相続と二次相続をあわせても4,330万円ですので、一次相続で配偶者控除を最大限適用する場合と比べても負担が少ないことがわかります。

まとめ

相続税を理解するうえで、基礎控除と配偶者の相続税を軽減する配偶者控除は必須の知識です。配偶者控除を理解することで、相続税の対策の方法も変わってくるでしょう。

また、配偶者控除には注意点があります。

特に二次相続についてもしっかりと検討して対策を行う必要があります。

相続税の計算は複雑で、理解することは簡単ではありません。

判断に迷う場合は税理士等の専門家に相談するようにしましょう。