グッドエフェクト税理士法人 > 記事一覧 > 相続税対策は今すぐできる!生前からできる対策と注意点を解説

あなたは相続税についてどのくらいの知識があるでしょうか?

普段生活している中で遺産や相続に関して意識している人は少なく、いざ相続する場に直面してから相続税のあれこれを知るという方も少なくありません。

しかし相続税の負担軽減というものは、被相続人が健在なうちから始められることがいくつかあります。

税の負担軽減対策について早くから知っておいて損はないのです。

ここでは生前から始められる対策を含め、様々なやるべきことをお話していきます。

損のない相続にするために、しっかりと覚えていきましょう。

相続するものには、基礎控除と言って一部の相続に対しては税金がかからない制度があります。

しかし、基礎控除を超えてしまった部分に関しては、相続税という税金がかかります。

この相続税対象の部分に税金を丸々払ってしまうと損をしてしまう場合があるので注意が必要です。

例えば非課税枠と言って一部の対象となる金額に対し、非課税になる場合があります。

非課税枠や特例を知っているか知らないかでは支払う税金に大きく差が出るのです。

このような対策を学び、実行するのはとても重要なことになります。

税の負担軽減対策をすべき人は、ズバリ遺産がたくさんある人です。

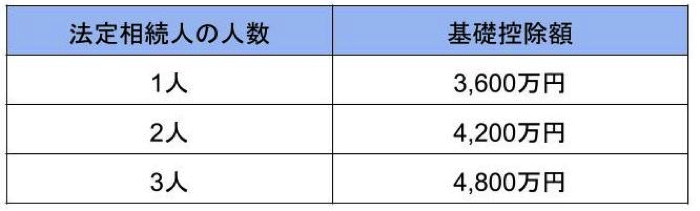

法定相続人の人数に応じて、基礎控除額が定められています。

法定相続人の人数による基礎控除額は以下です。

このように人数が増えるにつれて、基礎控除額が上がっていきます。

遺産の総額が、基礎控除額の中で収まるという人に関しては、税の負担軽減対策をする必要がありません。

つまり自分は対策をするべきなのかどうか見極めるためにも、被相続人の遺産がどれほどの額になるのか把握しておくと良いでしょう。

続いて知らないと損をしてしまう、相続税の負担軽減対策を6つ見ていきましょう。

特に対策1でお伝えする配偶者控除の非課税枠などは、該当する人も多いため、基礎知識として覚えておくと良いです。

相続税には、配偶者のみに与えられる配偶者控除というものがあります。

被相続人の配偶者が相続した遺産の1億6,000万円もしくは法定相続分までであれば相続税が非課税となる仕組みです。

仮に法定相続分が2億円あった場合には、1億6,000万円を超えています。

しかし、高額になる法定相続分の方が採用されるため2億円まで非課税となります。

ちなみにここでいう配偶者とは戸籍上の配偶者のことを指すため、内縁関係や事実婚の相手には非課税枠が該当しません。

被相続人がお亡くなりになった際、支払われる生命保険金も相続税の対象になります。

しかし、生命保険金に対しても非課税枠というものがあり、法定相続人の人数に対して非課税枠も変わっていきます。

生命保険金の非課税枠は、法定相続人1人につき500万円です。

例えば、法定相続人が3人いる場合は1,500万円までが非課税枠として相続税の対象から外れます。

小規模宅地等の特例という税の負担軽減方法もあります。

小規模宅地等の特例は、被相続人が住んでいた土地や事業をしていた土地に対して行える特例です。

条件を満たすことが出来れば、80~50%の評価額減額が可能になります。

減額になる条件は、被相続人の配偶者が相続した場合や、事業が申告期限までに引継ぎを完了し継続した場合などです。

他にも税額控除が行える場合があります。

それでは、1つずつ見ていきましょう。

未成年者控除とは、法定相続人に未成年者が含まれていた場合に対象となる控除です。

対象となる未成年者が満20歳になるまでに何年あるかによって、控除額が変わっていきます。

1年につき10万円が控除されます。

例えば、15歳4ヶ月の法定相続人を例にとってみていきましょう。

20歳-15歳4ヶ月=4歳8ヶ月 (※1年未満は切り上げて考えられるため5年)

10万円×5年=50万円

この場合、50万円の控除が認められます。

ただし民法改正により、未成年の年齢は18歳に引き下げられるため、2022年4月1日以降の相続案件は18歳で判定されます。

障害者控除とは、法定相続人に障害者が含まれていた場合に対象となる控除です。

お持ちの障害者手帳の等級によって、一般障害者と特別障害者の2つの区分に分かれます。

満85歳までの年齢に対し控除がかけられます。

控除額は一般障害者の場合1年につき10万円、特別障害者の場合1年につき20万円です。

例えば、44歳5ヶ月の一般障害者の方が法定相続人にいた場合を計算してみましょう。

85歳-44歳5ヶ月=40歳7ヶ月 (※1年未満は切り上げて考えられるため)

41年 10万円×41年=410万円

この場合、410万円の控除が認められます。

相次相続控除とは、被相続人が亡くなる10年以内に、相続税を支払っていた場合に適応される控除のことです。

比較的短期間のうちに相続税の支払いが続いてしまうと、負担が大きくなってしまうため、配慮された仕組みになります。

計算方法は、前回の相続税なども関わってやや複雑になるため、国税庁のサイトを参考にご覧ください。

お金をかけて盛大な葬儀を行うのも相続税の負担軽減対策になります。

「葬儀と税の負担軽減にどんな関係があるのか?」と疑問に思う方もいるでしょうが、葬儀費用は相続財産から控除できるのです。

つまり相続財産から葬儀費用を引いた額が相続税の対象になります。

ただし葬儀費用の全てが控除になるわけではありません。

控除できるものと控除できないものはこちらです。

【控除できるもの】

葬儀費用・お通夜の費用・納骨費用・供花・死亡診断書の費用・お通夜と葬儀のときの飲食代・寺院へのお布施・戒名代・お車代

【控除できないもの】

香典返し・初七日などの法要費用・喪服代・墓地や墓石の購入費・仏壇や仏具の購入費

被相続人がお亡くなりになってから調べるのは時間が足りないため、生前からどのような葬儀にするか考えておくと良いでしょう。

賃貸マンションやアパートを建築することも税の負担軽減対策になります。

例えば現金1億円と、評価額が2億円の空き地を相続する場合、合わせて3億円の相続に対し税金がかかります。

この現金1億円を使って、3,500万円のアパートやマンションを建て、2億円の土地が貸家建付地にしたとしましょう。

自由が利く更地だった土地に建物が立ったことで土地の値段も下がり、結果として評価額も下がるのです。

相続税がかかる評価額が下がるだけでなく、今後の家賃収入も見込めるとなれば、賃貸マンション・アパートを建築することは一石二鳥の税の負担軽減となります。

関連記事:マンション経営者必見|相続税対策になるしくみを徹底解説

続いて被相続人が生前にやっておくべき相続税の負担軽減対策もお話していきましょう。

生前にできる対策は、5つあります。

生前贈与や生命保険を誰にかけるかなど、ちょっとした工夫で相続税の対象となる総額も減らしていけるので、覚えておいて損はありません。

まず考えらえる生前対策としては、生前贈与を利用していくことです。

生前贈与とは字の通り、被相続人がお亡くなりになる前に、少しずつ贈与して相続分を減らしていく方法です。

贈与と言っても様々な種類に分けられているため、上手に活用していく必要があります。

まず暦年贈与という贈与の種類です。

暦年贈与は年間に110万円までの贈与であれば、贈与税が非課税で済むというものです。

この110万円というのは基礎控除額であり、変動することはありません。

つまり生前10年間かけて110万円ずつ毎年贈与していけば、1,100万円は相続税から省けることになります。

残念ながら、人はいつお亡くなりになるかわかりません。

相続や遺産なんてまだまだ先の話と思わず、計画的に贈与を進めておくと良いでしょう。

一括で多額の贈与ができる相続時精算課税制度というものもあります。

利用できるのは、60歳以上の父母や祖父母から20歳以上の子や孫に対して贈与する場合です。

この制度を使えば、一度に2,500万円の贈与をしても、贈与税がかかりません。

年齢の条件が揃えば、暦年贈与を使うより、一括で贈与してしまった方が安心な場合もあるでしょう。

結婚や子育て資金に充てるための贈与にも非課税となる制度があります。

贈与税が非課税となる上限は1,000万円で、このうち結婚のための費用は300万円が上限となります。

他にも出産費用や子供の保育費などに充てる目的であれば、一括贈与が適応されます。

この場合、金融機関で専用口座を開設する必要があるため、内々で進めるのではなく、銀行等に相談してみると良いでしょう。

また、結婚・子育て資金の生前贈与の制度については2021年3月31日までの時限措置なので、期限に気を付けて活用したいですね。

教育資金贈与信託も、子供や孫の教育のために充てる費用を贈与することができる制度です。

教育資金の名目で贈与する場合は、最大1,500万円まで贈与税が非課税になります。

こちらも結婚・子育て資金の一括贈与と同じく金融機関で専用の口座を開設し、教育資金管理契約を結ぶ必要があるので頭に入れておきましょう。

金融機関を通じて税務署へ届けたり、教育資金に充てた領収書を提出したりするなど、利用には決まり事もあります。

なおこちらの制度も2021年3月31日までの時限措置となります。

住宅取得等資金贈与という名目でできる税の負担軽減方法もあります。

住宅を新築・増改築をするにあたり、父母・祖父母から贈与をしてもらうことです。

非課税になる贈与額は、住宅の契約を結んだ時期や適用される消費税によって変わっていきます。

また省エネ等住宅のように性能によっても変動があります。

こちらも非課税となる時期が定められており、2021年12月31日までに提供された資金が対象になります。

生命保険を子どもや孫にかけることでできる税の負担軽減対策もあります。

例えば、父が子どもに毎年100万円の生命保険をかけたとしましょう。

10年支払い続けたら1,000万円の解約返戻金が受け取れる保険だとします。

解約返戻金とは、生命保険を解約した際に払い戻されるお金のことです。

保険会社によって、1年目に解約したら100万円の返戻金のところもありますし、1年目から9年目までは0円、10年目にどんと1000万円の返戻金となることもあります。

後者の保険会社を選び生命保険をかけておけば、仮に9年目に父が亡くなったとしても返戻金は0円なので相続税評価額は0円です。

残りの1年は相続する子どもが支払えば、相続税評価の対象にならず10年目に1000万円の解約返戻金を受け取れます。

相続人を増やすために養子縁組を行う方もいます。

相続税の基礎控除額は、3,000万円+600万円×法定相続人の数となりますので、法定相続人が多くなれば、その分基礎控除額も増えていきます。

1人につき600万円の税の負担軽減ができるのは、とても大きなことですが、だからといって何人でも養子縁組できるわけではありません。

実子がいる場合1人まで、実子がいない場合は2人まで養子縁組ができると決められています。

生前に非課税資産を購入しておくのも1つの方法です。

非課税資産とは、墓地や仏壇・仏具といった財産になります。

墓地や仏壇等はいずれ必要になるものですし、まだ用意がなければ生前から準備をしておくことをおすすめします。

現金をたくさん持っている人は、不動産にかえるのも1つの方法です。

例えば、1億円の現金を持っていた場合、1億円が相続税の対象になってしまいます。

しかし1億円の土地を購入した場合には時価の8割にしか相続税がかからないと言われています。

国土交通省が評価水準を8割とすると定めているためです。 建物を建てた場合にも、建築費の5~7割り程度にしか相続税がかからないので、現金で相続するよりも、不動産にかえてしまった方が賢明なのです。

相続税の負担軽減対策を行うときに、注意すべき点が2つあります。

相続する時になってから悩むのでは、対処が遅れてしまうこともあるため、今から注意点をおさえておきましょう。

税の負担軽減対策においてまず気を付けたいのは、二次相続についてです。

相続は長い目でみないと大変危険です。

基本的に一次相続では配偶者と子どもが相続となりますが、二次相続では子どものみが相続となるため、配偶者控除が使えません。

法定相続人の数も減るため、基礎控除額も減ってしまいます。

ですから一次相続で目先の相続税にばかり気を取られ、配偶者控除に頼った相続にならないよう気をつけておきましょう。

被相続人が認知症になってしまった場合、生前の対策がしにくくなることも頭に入れておきたいことです。

医師から認知症と診断されてしまうと、意思能力がない者とされ、法律行為が無効となります。

例えば、不動産の購入や生命保険の加入・子や孫への生前贈与も手続きがとれなくなってしまいます。

つまり生前にできる税の負担軽減対策のほとんどができなくなってしまうのです。

残念ながら認知症も、いつ発症するのかわからない病気です。

「相続なんてまだまだ先」「そのうち対策に取りかかろう」と思っていると手遅れになってしまうこともあるでしょう。

相続税の負担軽減対策をする際は、相続税に強い税理士に相談すると良いです。

もちろんご自身でも色々と調べられますが、どうしても素人では抜け目があったり、損をしてしまうかもしれません。

プロに相談することで一番良い対策方法を一緒に考えてくれますし、相続時に揉めないための遺言書作成にも力を貸してくれることでしょう。

相続前から相続後まで通してお世話になることを考えると、早めに相談に行かれることをおすすめします。

相続税の負担軽減対策についてお話していきました。

生前贈与など生前からしておける対策もたくさんあることがわかりましたね。

相続は被相続人がお亡くなりになってから始まる問題ではありません。

損をしない相続になるために、生前からとれる対策は行っておくことが大切です。

まずは相続額を把握し、生前からできる対策を含めシュミレーションしていきましょう。