グッドエフェクト税理士法人 > 記事一覧 > 相続税が非課税になることがある?非課税対象などをご紹介

相続税の申告と納税において、「どんなものが非課税になるのかよくわからない」という方も多いですよね。

相続税はあまり聞き慣れない税金なので、いざ遺産を相続するとなるとどうしたら良いのか困ってしまいます。

ここでは、相続するものの何に非課税枠があり、控除にはどんな種類があるのか・対象は誰なのかなど、税の負担軽減に繋がるお話をしていきます。

損のない納税になるように、相続税の非課税や控除について覚えていきましょう。

遺産を相続した時に発生する税金のことを相続税といいます。

相続税は、相続したもの全てが課税の対象になるわけではありません。

一部の相続は非課税といって、税金がかからないものもあるのです。

また相続税には基礎控除という、一定の額まで税金がかからない決まりがあります。

非課税であるものも含めて計算してしまったら、余計な税金を払い過ぎてしまうでしょう。

そうならないためにも、相続税において非課税になるものを把握しておくことはとても大切なことなのです。

では、さっそく相続税で非課税になるものには、どのようなものがあるのかみていきましょう。

相続税で非課税になるものは、5つあります。

これを知っているかいないかでは、大きな差額が出てしまいます。

それでは順にみていきましょう。

まず生命保険の死亡保険金です。

生命保険は何千万、人によっては億単位でかけている方もいるため、かなり高額な相続になります。

生命保険の死亡保険金は非課税になるので安心してください!と言いたいところですが、実は全額が非課税になるわけではありません。

死亡保険金には、非課税枠というものがあります。

非課税の金額は、以下の計算式で算出します。

法定相続人の人数×500万円

例えば父が亡くなり母・子2人の家族であれば、3人×500万円なので、1500万円までは非課税になります。

それ以上の金額は、預貯金と同じ扱いになり、相続税の対象となるので注意が必要です。

2つ目は、死亡退職金です。

会社にお勤めをしていて、退職を待たずに亡くなってしまった場合、死亡退職金というものが支給されます。

受取人は、死亡退職金規約により自由に決めることができます。

生前に誰を受取人にしていたか、問い合わせてみると良いでしょう。

こちらの死亡退職金も非課税の対象ですが、生命保険と同じく、法定相続人×500万円までが非課税枠となります。

全額が非課税になるわけではないことを覚えておきましょう。

3つ目は、墓地・仏壇・仏具です。

墓地や仏壇・仏具や墓石など日常的に礼拝をしているものについては、相続税かかかりません。

お墓もいざ買うとなると数百万はするため、相続税の対象に含まれるのかと悩まれる方も多いでしょう。

基本的に日常礼拝しているものに関しては非課税です。

しかし、金でできた仏像など骨董品として価値のあるもの・売却したらお金になりそうなものは、相続税の対象になります。

4つ目は、住宅です。

長年、親と一緒に暮らしていた家の相続税が高く、泣く泣く手放さなければならないということも考えられます。

そうならないために定められたのが小規模宅地等の特例です。

小規模宅地等の特例とは、一定の面積まで相続税を税の負担軽減するものです。

家を相続した場合、まずはその建物・土地の評価額をつけてもらいます。

居住用宅地については評価額の80%が税の負担軽減、事業用宅地も50~80%が税の負担軽減になります。

建物・土地の評価額は、税理士や不動産鑑定士に依頼をして評価してもらうのが一般的です。

最後は、寄付です。

相続で得た相続財産を寄付した場合も、相続税の対象から除外されます。

寄付する先は、国・地方公共団体・公益を目的とする事業を行う法定の法人(ユニセフや日本赤十字・セーブ座チルドレンなど)が対象となります。

相続税の申請までに寄付の手続きを済ませることで、非課税になるのです。

どこに寄付をいくらするなど、計画的に進めていきましょう。

税額控除とは、相続税の税額を算出した後にその税額から差し引く額のことをいいます。

税額計算の対象にならなくなる「非課税」とは別ものと頭に入れておきましょう。

税額控除は、主に5つあります。

ご自身がどの税額控除に当てはまるのか把握しておくと良いでしょう。

まずどなたでも対象となる相続税の基礎控除についてお話していきます。

基礎控除とは、課税価格の合計額から差し引くことができるものです。

基礎控除額の計算式は、以下になります。

3,000万円+法定相続人の数×600万円

例えば父が亡くなり、母と子2人が法定相続人となる場合です。

3,000万円+3×600万円=4,800万円の基礎控除が受けられます。

つまり遺産が5,000万円の場合、基礎控除額を引いた200万円に対して相続税がかかるというわけです。

かなり負担が軽減されますよね。

続いて配偶者控除です。

配偶者控除とは字のごとく、配偶者が相続した財産に控除がつきます。

ここでも父・母・2人の子供の家族を例に出して考えてみましょう。

配偶者控除は、1憶6,000万円もしくは法定相続分(配偶者は相続分の2分の1)が控除となります。

つまり最低でも1億6,000万円までは相続税の対象ではなくなるということです。

仮に父の遺産が4億円あったとして、配偶者である妻(母)が2分の1、2億円を相続したとします。

すると1憶6,000万円より高額になりましたが、2億円まで控除されるわけです。

関連記事:配偶者の相続税|1.6億円まで非課税にする方法と注意点

法定相続人に障害をお持ちの方がいれば、障害者控除の申請ができます。

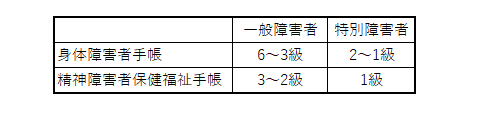

障害者控除には、一般障害者と特別障害者の2種類があります。

障害者手帳による一般障害者と特別障害者の基準は、以下です。

療育手帳をお持ちの方も障害者控除ができますが、各自治体によって区分の仕方が違うため、一般になるのか特別になるのか注意が必要です。

市区町村の担当窓口に問い合わせてみると良いでしょう。

控除額は、満85歳になるまでの年数の1年につき10万円で計算します。

特別障害者の場合は、1年につき20万円です。

例えば、相続開始が30歳で一般障害者に該当する場合について考えてみます。

(85歳-30歳)×10万円=550万円が控除されるため、申請すれば大きな差額になるでしょう。

相続をした時点でまだ未成年者である場合、未成年控除の申請ができます。

未成年控除は、満20歳になるまで1年につき10万円の控除です。

1年未満の期間がある時は、切り捨てて計算するので覚えておきましょう。

例えば、相続したのが15歳8ヶ月だった場合、8ヶ月は1年に満たないため切り捨てられます。

そして20歳まではあと5年あるため、50万円の控除となります。

数年の間に続けて親族が亡くなり、相続も続く場合がありますよね。

相続税を納めたばかりなのに、またかかるとなると結構な負担になるでしょう。

そんな時は、相次相続控除というものが申請できます。

例えば父が亡くなり、その3年後に母も亡くなるなど、10年以内に相続が続いた場合です。

また相続人が同じ場合で、父が亡くなった際にきちんと相続税を納めている方が対象となります。

相続税がかかる遺産についても知っておきましょう。

財産のうち課税対象となるのは、主に以下です。

このように金銭に見積もりができるものが対象です。

また、不動産でも一部非課税になるものもあります。

相続したものを一覧にし、相続税の対象かどうか1つ1つ見極めていきましょう。

相続税の負担軽減方法についてここでは、4つの方法をご紹介します。

亡くなる前からできることがたくさんあるので、様々な場合を想定して準備しておきましょう。

亡くなる前にお墓を買うことは、相続税の負担軽減になります。

お墓は日常礼拝するもののため、相続税はかかりません。

亡くなる前にお墓を買うなんて、順番としておかしいのでは…と思う方もいるでしょう。

しかし亡くなってから買うとなると、相続税のかかる現金や預貯金からの購入になります。

いずれ購入しなければならないのであれば、生前に買っておくのが賢いのです。

生命保険金の受取人は、子どもにしておいた方がお得になります。

例えば3,000万円の生命保険金を、妻と子2人にそれぞれ1,000万円ずつ受取人にしていた場合、非課税はそのうちの500万円になります。

ただし妻には配偶者控除といってそもそも最低でも1億6000万円までの非課税枠があるため、生命保険金で500万円使ってしまうのはもったいないです。

子どもが1500万円ずつ受け取るようにしても、変わらず500万円ずつの非課税にしかなりません。

その分預貯金などを妻の相続分に回し、配偶者控除に充てることで相続税の負担軽減になるのです。

相続の優先順位で、一番優先されるのは配偶者と子どもです。

お子さんが1人の場合、法定相続人が配偶者と子の2人となり、非課税枠や基礎控除額も相応のものになります。

そこで相続税の負担軽減として、基礎控除額を増やす方法があります。

基礎控除額は、法定相続人の人数によって変わるため、孫などを養子縁組にするのです。

ただし養子を何人もとれるかというとそういうわけはありません。

実子がいる場合は1人まで、実子がいない場合は2人まで養子がとれるという決まりがあるので注意が必要です。

被相続人が亡くなってから、財産を相続するとなると相続税に関わってきます。

そのため生前に贈与しておくというのも1つの方法です。

それなら生前に土地の名義などを済ませておこうと思うかもしれませんが、今度は贈与税が関係してくるため注意が必要です。

年間で110万円までの贈与であれば、基礎控除内となり贈与税がかかりません。

人はいつお亡くなりになるかわからないものですが、計画的に少額ずつ贈与していくのが一番の税の負担軽減方法になるでしょう。

相続税の申告・納税は、相続が開始された日(被相続人が亡くなった日)から10ヶ月までにしなければいけません。

もし相続人の間で話し合いがまとまらず、申告が難しい場合は延長することも可能です。

その場合は、必ず「申告期限後3年以内の分割見込書」を提出してください。

うっかり10ヶ月を過ぎてしまうと、加算税が追加されますので注意しましょう。

申告・納税する場所は、被相続人の住所を管轄する税務署です。

申告する際は、必要書類を持参または送付してください。

また、令和元年10月1日からはインターネットを通じたe-Taxを利用して送ることもできます。

では最後に相続税に関する疑問を解決していきましょう。

特に相続税がゼロになる場合の申告や、タンス預金の扱いについては、皆さん気になるところですね。

ここでは、3つの質問にお答えします。

それでは順にみていきましょう。

まず非課税で相続税がゼロになった場合、申告する必要がある場合とない場合があります。

ゼロになったのであれば、申告は不要だろうと思い込んでしまうのは大変危険です。

基本的に基礎控除や非課税枠に収まった場合は、申告は必要ありません。

ただし小規模宅地等の特例を受けて相続税がゼロになった場合と、配偶者控除によって相続税がゼロになった場合は申告が必要になります。

タンス預金も基本的には預金と同じなので、課税対象です。

自宅に隠しているのだからばれるわけがないと思うかもしれませんが、国税局は5人に1人の割合で税務調査が入ります。

そこで、もしタンス預金が見つかってしまえば、追加課税や刑事罰を受けたりもします。

国税局のデータベースには、生前どれくらいの収入があるか、どれくらいの財産を相続しているのかだいたい把握されています。

申告額との差が大きすぎると怪しまれ、税務調査が入る確率も上がるでしょう。

小規模宅地等の特例や生命保険金の非課税枠は、同一生計でないと適応が受けられません。

生計を一にするとは、同一の生活共同体に属していることをいいます。

つまり生活の資を共有しているということです。

独立して生活をしている場合は生計を一にしているとは認められないので、同一生計ではないとみなされます。

相続税は特例や非課税等、税の負担軽減に繋がる決まりが多くあります。

全てを正しく理解していくのは根気と時間が必要です。

いざ申告の段階までいけたとしても、本当にこれで損をしていないのだろうか?と不安になることもあるでしょう。

相続税については、プロに相談すると間違いがありません。

費用をかけてでも結果的に見たら得をしたという場合も多々ありますので、まずは相談をしに行ってみると良いでしょう。

相続税の非課税枠や控除についてお話していきました。

相続税の申告・納税には減額になる様々な仕組みがあります。

該当するものをきちんと活用すれば、税の負担軽減になるでしょう。

ただし小規模宅地等の特例や、配偶者控除を活用する方は、相続税がゼロになったとしても申請を忘れず行ってください。

自分では正しく計算できているのかわからない場合は、プロの手も借りて正しく申請しましょう。